随着试运营三个月的网联正式明确股权架构,持续多年的网上支付清算混沌乱象也迎来了拨乱反正的时间表。

8月4日,中国人民银行支付结算司发布《关于将非银行支付机构网络支付业务由直连模式迁移至网联平台处理的通知》(银支付[2017]209号)(以下简称“209号文”),通知指出:自2018年6月30日起,支付机构受理的涉及银行账户的网络支付业务全部通过网联平台处理。

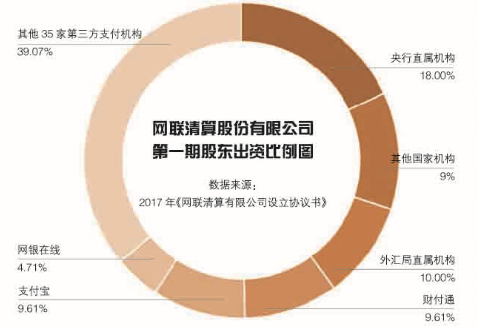

就在央行“死”命令下达前两日,45家机构和公司签署的网联清算有限公司设立协议书曝光。根据协议,央行直属机构加其他国家机构共持有网联27%的股份;外汇局直属机构持股10%。第三方支付机构持股共计63%,其中,备受关注的支付宝和财付通两大巨头分别持股 9.61%;京东旗下网银在线持股4.71%。上述机构计划共同出资20亿元共建网联,出资额分3期缴纳,第一期10亿元已经到位。

自去年4月首次提出建设决议,到11月启动筹建、上线试运营,再到如今明确股权架构,定下全部机构接入的时间表,网联在一片不被看好的声音中雷霆就位,显现出监管破除互联网支付顽疾的决心,也酝酿着支付清算市场格局动荡改写的深化。而在这一轮深刻变局中,如何在破除旧弊的重任下与支付宝、财付通、银行甚至银联“和睦相处”,网联的博弈和挑战才刚刚开始。

央行:支付清算各归其位

事实上,网联的建设目的并非简单“收编”业内双寡头——支付宝、财付通,这一计划制定有其深刻急迫的背景——解决的是长久以来第三方支付机构与多家银行直连,间接跳过央行清算系统从事跨行清算的行业乱象。

官方数据显示,中国目前已经成为全球网络支付和移动支付最大的市场。央行两会期间公布的数据显示,从2013年到2016年,中国第三方支付机构处理的业务量从371亿笔增加到1855亿笔,金额从18万亿元增加到120万亿元,年复合增长率从71%达到90%。而高速增长的背后,无序创新随之而来。

一位上海金融从业者透露,传统清算用到的是各银行开在央行的准备金账户。“收付双方若开户在不同银行,需要跨行支付结算,则会使两个银行间产生债权债务关系。然后各银行通过其开在央行的清算账户实现清算。这是一种正接,即发卡行—卡组织—收单行—商户的四方模式。”但以支付宝、财付通为代表的互联网支付机构事实上所做的是一种‘反接’——虚拟账户的产生可以实现多家银行卡绑定,而支付机构又通过在多家银行开设账户的‘直连’,最终在自有账户内完成‘模拟’跨行汇款。”而这种支付清算合体事实,彻底屏蔽了央行和清算系统。

“比如你在餐厅,咖啡店通过支付宝(或微信支付)从一张绑定银行卡里划走了一笔钱,仅显示为扣款,而非实际交易类型。在发卡行一方,无法看到这笔交易发生在哪里,看不到商户信息,不知道客户交易习惯,也就别提什么客户感知用户画像精准营销。”一位支付行业资深从业者告诉《中国经营报》记者。

而这样绕开央行清算系统的模式让账户信息和交易数据等核心资产留存在了支付通道中,不仅银行无法获取与采用,也为央行金融监管、货币政策调节、准确掌握数据等工作带来障碍,甚至为诈骗、信息倒卖、洗钱等犯罪行为创造空间。

第三方投诉平台“聚投诉”截至5月数据显示,去年以来,该平台上涉及微信支付商户借虚拟昵称隐藏真实身份并涉黄、涉骗的投诉已达3873件。

网联的挑战:与巨头相处

今年5月,财付通和支付宝因支付业务违规双双被央行处罚,彼时有行业人士就曾向记者透露,违规原因或涉及“未实行账户实名制” 以及“未真实、完整、准确反映网络支付交易信息,篡改或隐匿交易信息”。

网联筹备组组长董俊峰在今年7月《财新》杂志发表的署名文章中曾对此做出解释:在全球任何国家,清算机构历来都被用作金融基础设备而被实施严格监管,第三方支付机构只有“支付牌照”,不具有“清算牌照”,存在超范围经营的违规事实。“当收单和清算两个力量被合并时,看似效率提升了,但两个角色模糊或者混淆后,大量在途资金以备付金存款形式沉淀在非银行机构,成为其赚取利差收入和商事存款价格谈判的筹码;这一模式本身,超出了事情本来定位的初心。”

根据艾瑞咨询数据显示,支付宝和财付通两大巨头在移动支付的市场份额已超九成。在业内已呈现多年的双寡头局面下,驯服巨头改造行业,无疑艰巨。

资深信用卡研究人士、《我爱卡》主编董铮在接受记者采访时就曾指出,如何与支付宝和财付通相处恐怕是网联遭遇的第一个难题,毕竟没有两家的支持,网联的建立形同虚设,而一旦过度倚重二者,其中立性便荡然无存,必然无法得到其他机构的支持。

据一位参与网联筹备方案的专家透露,在网联筹备过程中,曾经出现过两地两中心的方案建议,而这一方案在实操层面很可能会以支付宝和财付通为建设主体,虽然在建设上似乎更为简单,但无疑会造成仍由二者“垄断”网联的事实。而据多个信源透露,这一提议曾受到包括百度、京东、拉卡拉等多家参与方的质疑。

最终,在此次公布的股东明晰中,央行系成为不容动摇的第一大股东,网联的“国家金融基础设施”定位得到明确,而支付宝和财付通的持股虽紧随国家队之后,但并未占据主导。

而在技术实现上,网联选择了“三地六中心”的建设方案。今年6月网联筹备组技术负责人强群力曾对记者透露,网联采用的多地多中心的小型集群体系,在北京、上海、深圳每地布局两个中心。“即使在某一个城市出现问题,其他两个城市也能支持业务运营。根据业务的发展,未来或将考虑在第四个城市布局数据中心”。

由于网联平台要承载超过200家机构的网络支付、移动支付交易的清算任务,其工作场景中还会遭遇“双十一”、“6·18”、春节等交易峰值,因此在技术路线上,网联选择了服务化、平台化、分布式、云计算的架构。据了解,网联试运行期起步容量是1200笔/秒,目标容量是12万笔/秒,峰值时目标是18万笔/秒。

自今年3月31日试运营以来,网联已经接入中行、工行、建行、交行、平安、中信、光大等全国性商业银行,以及财付通、网银在线、快钱、百付宝等第三方支付机构。6月30日,网联经过压力测试后正式启动切量,即支付机构日常的交易开始逐渐通过网联来完成,平台开始转接清算一般用户实际交易场景的网络支付业务。继财付通、网银在线于7月启动切量后,支付宝也已于8月7日起正式向网联切量。

据媒体报道,网联的目标是今年“双十一”切一半的支付宝数据进入,如果属实,这将对网联系统峰值承载能力提出挑战。“毕竟支付宝去年在‘双十一’期间的峰值就已达到18万笔/秒。” 前述支付行业资深从业者透露。

而在接入网联的积极性上,机构态度各异。一位上海第三方支付机构人士就告诉记者,网联在相关费率的细节上还没有明确,而中小机构的接入改造成本确实要高一些,加之此前没下发过确切时间表,确实存在观望情绪,不过长期看,支付机构未来只接网联即可,不再需要单独找多个银行,成本会降下来。

“银”“网”竞合:同质化分羹

也许是看出一些支付机构对接入网联仍然“态度游移”,央行在209号文中特别强调,自2018年6月30日起,支付机构受理的涉及银行账户的网络支付业务全部通过网联平台处理。并要求银行和相关支付机构于10月15日前完成接入网联和业务迁移相关准备工作,为支付清算的职责归位划出时间表。

而该文件由于一个概念界定的模糊性被众多媒体误读,前述支付行业资深从业者认为,被误读的关键在于“支付机构受理的涉及银行账户的网络支付业务”的内涵。事实上,目前主要网络支付业务形态包括银行卡账户交易、银行卡快捷支付虚拟账户交易、虚拟账户余额交易(类似支付宝、微信余额)、预付卡网络支付交易。而前两者均是涉及银行账户。“如果通知中的网络支付业务包括快捷支付,那确实会和目前银联的业务范围有所交集。”

不过该人士认为,监管或将在未来进行更为清晰的补充说明。“毕竟去年10月央行发布《非银行支付机构风险专项整治工作实施方案》(银发[2016]112号文)中即已提到要求第三方支付机构取消直连模式,但彼时未对接入哪一组织进行硬性规定。”

在他看来,网联能否顺利承受“双十一”等峰值场景的技术问题还有待观察,但在支付宝、财付通业务量逐年飙升的背景下,以网联一家体量切入200余家机构的全部业务量仍是巨大难题,“比较理想的方式仍需要网联、银联分别接入”。

事实上,作为网络版“银联”,网联的就位很容易被视为对银联的挑战。不过细究网联诞生的背景和监管逻辑不难看出,网联并不是为了与银联争食,而是为了解决现阶段支付清算合体的主要矛盾。

前述第三方支付机构认为,变相清算的乱象久矣,此前银联没有解决的问题(支付宝、财付通转接),因素复杂,如果硬通过行政命令去解决并不现实,不如通过另起炉灶成立网联提供新的解题思路。董峥也认为,在破除直连隐患之外,清算组织良性竞争的态势对行业不失为好事。

“网联和银联在未来可能走向与中石油、中石化相类似的关系,市场容得下两家清算机构,这确实也是必要的同质化竞争。”前述资深从业人士表示。

事实上,即使没有网联,清算市场银联一家独大的局面也显然会被打破。去年6月人民银行、银监会发布《银行卡清算机构管理办法》明确符合条件的内外资企业均可申请成为银行卡清算机构,VISA、MASTERCARD早已摩拳擦掌。