科技创新时代已然来临,人工智能发展如火如荼,AI技术在带给人们无限美好想象的同时,“机器代人”可能引发的失业狂潮问题似乎也成为悬在人们头上的“达摩克利斯之剑”。近日,中国首家无人银行开业,引发围观热潮,这也被看作是银行业智能化转型时代的重要标志。与此同时,各大银行不时传来的裁员消息似乎也在映证着人工智能“双刃剑”的特性。

银行业务具有丰富的AI应用场景和急切的转型需求。一方面,银行业务具有高度数据化、正负样本清晰、迭代目标明确、容错率高等特点,与AI应用所需要的大量数据样本、数据处理能力、商业变现场景三大要素具有天然契合性,由此也成为AI应用最佳领域之一,主要应用场景包括客户身份认证、智能聊天机器人、智能投顾、风险控制等。另一方面,受经济转型降速、互联网金融冲击、利率市场化等因素影响,银行业务缩水、成本提高、客户流失等问题突出,银行业转型发展势在必行。人工智能在银行业的落地,将大幅提高银行业务处理效率和准确率,节省人力时间成本、优化金融服务和客户体验,同时有望从根本上解决金融风控问题。

事实上,目前国内银行和全球大行纷纷布局人工智能应用,AI技术也早已开始渗透进入银行业务系统,相对于医疗、交通、教育、商业等其它领域,银行业的AI时代的来临或许将更快、更彻底。如果说智能服务机器人是银行服务转变的外在特征,那么与银行内部核心业务关联更强的分析预测、智能投顾、风险控制和合规管理等,或许才是银行业智能化转型发展的关键和竞争焦点。

此外,人工智能大潮下,银行员工失业潮将不是简单的“机器代人”,“AI+银行”将创造全新的业务模式和职位类型,银行员工结构和职能的变化将会是更显著的变化,同时熟悉银行业务和人工智能的金融科技人才也将更受青睐。

首家无人银行开业,智能机器将接管银行?

2018年4月9日,中国银行业首家“无人银行”—中国建设银行上海支行正式亮相,成为舆论热点。“无人银行”也称“自助银行”,指全程不需要柜员参与业务办理的高度智能化的银行网点,是银行网点智能化转型的重要探索,也是银行业线上线下业务创新融合的重要环节。

“无人银行”可以看作是一个全自助的人工智能服务平台,通过充分运用生物识别、语音识别、数据挖掘等最新的金融智能科技成果,整合并融入当前炙手可热的机器人、VR、AR、人脸识别,语音导航,全息投影等前沿科技元素,为广大客户提供智慧、共享、体验、创新的金融服务。

智能机器和远程人工服务相结合,可基本覆盖各类银行业务。无人银行的整个运转基本由机器操作,人脸识别系统可替代传统的银行保安,快速高效实现客户身份认证,并可通过联网银行系统和公安系统,创建客户“白名单”、“黑名单”等,实现及时对后台管理人员进行提示或预警;智能机器人装配面部扫描识别软件,可替代传统的大堂经理,通过语音识别功能,与人交流,解答顾客的问题;智能柜员机可完成包括开户、转账以及投资等在内的绝大部分业务;ATM机也有人工智能,办理业务时可以进行人机对话和人脸识别操作。

实际上,受人工智能在银行业务中的渗透程度,以及银行业务复杂性特点和服务人群的广泛性影响,无人银行并不是完全的无人,所谓“能办的机器人办,不能办的远程给您办”,无人银行同时还配备人工辅助服务及其他专业服务,以满足客户的个性化、人性化需求。

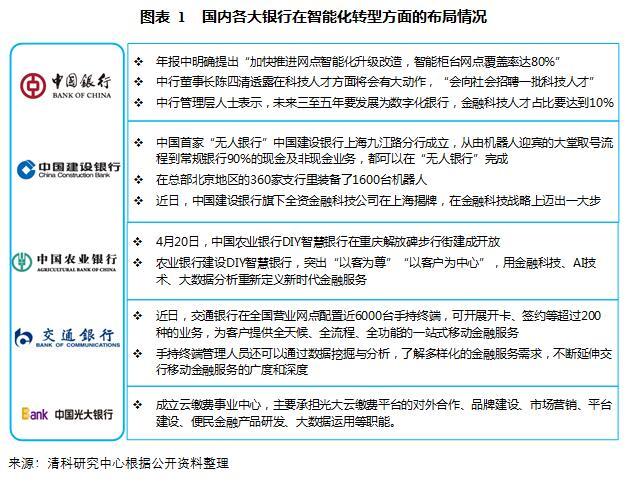

国内银行纷纷布局,网点智能化转型火热

国务院印发的《新一代人工智能发展规划的通知》中着重指出,应该“推动人工智能与各行业融合创新”。金融行业作为人工智能应用的重点行业,正在成为人们关注的焦点,“轻型化、智能化、特色化、社区化”也已成为国内银行网点的发展趋势。根据中国银行业协会《2017年中国银行业服务报告》数据显示,2017年,中国的银行对其5%的支行进行了智能化升级调整,约11.4万台智能机器能够提供除存取款外的其他服务。

数据还显示,截至2017年末,全国银行业金融机构营业网点总数达到22.87万个,其中新增营业网点800多个,与2016年3800多个新增营业网点相比减少近80%。与此同时,银行业布局建设自助银行16.84万家,较上年增加7300多家;布放自助设备80.26万台,其中创新自助设备11.39万台;自助设备交易笔数达400.06亿笔,交易总额66.13万亿元。

总体来说,目前国内银行在人工智能方面的应用,更多的是在运营和客户服务上,真正触及核心业务层面的创新还处于探索阶段。伴随银行网点的转型,中国银行业电子渠道也在不断深化创新,网上银行、手机银行业务快速增长,这也将会进一步大大降低物理网点的重要性。根据中国银行业协会数据,2016年我国银行业平均离柜业务率已达84.31%,个人开户、理财、转账汇款、信用卡办理、账户查询等原来需要到柜面办理的业务,现在均可通过手机银行、电子银行自助办理。因此,相对于线下银行网点业务,未来人工智能在网上银行、手机银行业务的发展空间可能更加广阔。

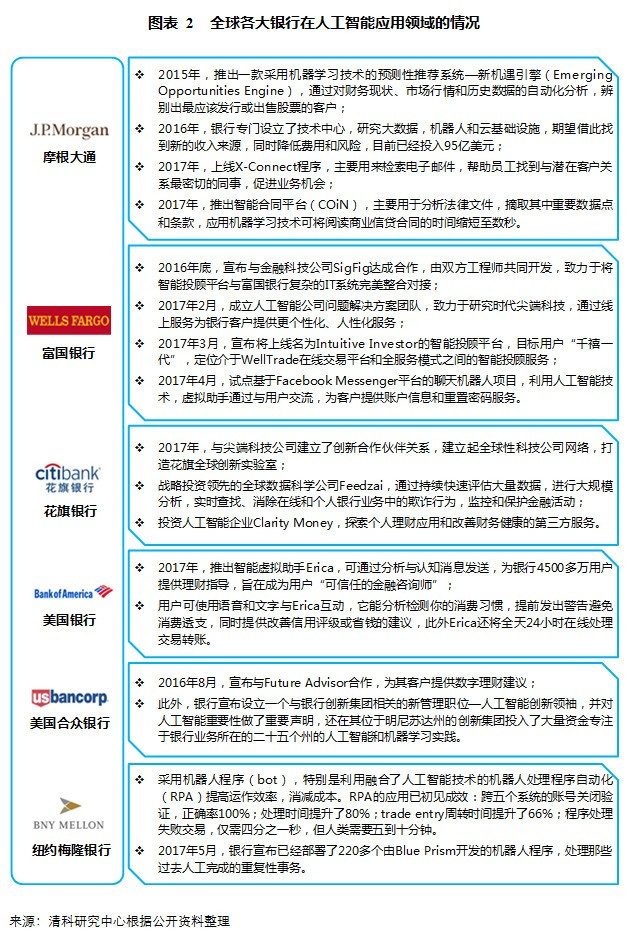

全球大行关注应用,AI技术渗透程度较高

近年来,全球各大银行也开始大规模应用人工智能、大数据、机器人技术来提高银行运营效率、降低人工成本,人工智能正在逐渐成为银行业转型的驱动力,以前所未有的速度改变着金融行业的服务模式和业务流程。

从全球大行整体布局看,在人工智能应用领域,全球大行优先考虑将投资用于改善用户服务、增加收入的人工智能技术应用,除了智能机器人对传统资产管理经理或交易员的替代上,更为突出的应用领域是在分析预测、智能投顾、风险防控、合规管理等方面,并且致力于在让机器人代替人完成那些繁琐、单一的工作的同时,使银行员工专注于高价值的业务与客户,从而降低成本、提升用户体验。

其中,摩根大通在AI技术研发和基础设施上的投入较大,目前主要应用机器学习技术进行市场数据分析、客户甄别和法律文件分析等工作,同时应用AI进行员工关系关联和业务促成;富国银行在人工智能领域的应用重点在于智能投顾平台服务,同时关注智能聊天机器人的个性化、人性化服务;花旗银行重视科技创新研究,战略投资了多家AI领域的创新企业,可实时在线监控业务欺诈行为,并积极探索AI在个人理财、改善财务健康方面的第三方服务;美国银行的AI应用重点在于智能虚拟助手,Erica可与用户进行文字和语音互动,并对用户消费习惯进行分析检测,为用户提供24小时在线交易、消费预警、信用评级、理财指导等服务;美国合众银行将AI提升到银行发展战略高度,投入大量资金进行人工智能和机器学习在银行业务实践中的研究;纽约梅隆银行的AI应用重点在于机器人自动化处理程序在银行重复性事务中对人类员工的替代,在提高效率、降低成本方面的成效显著。

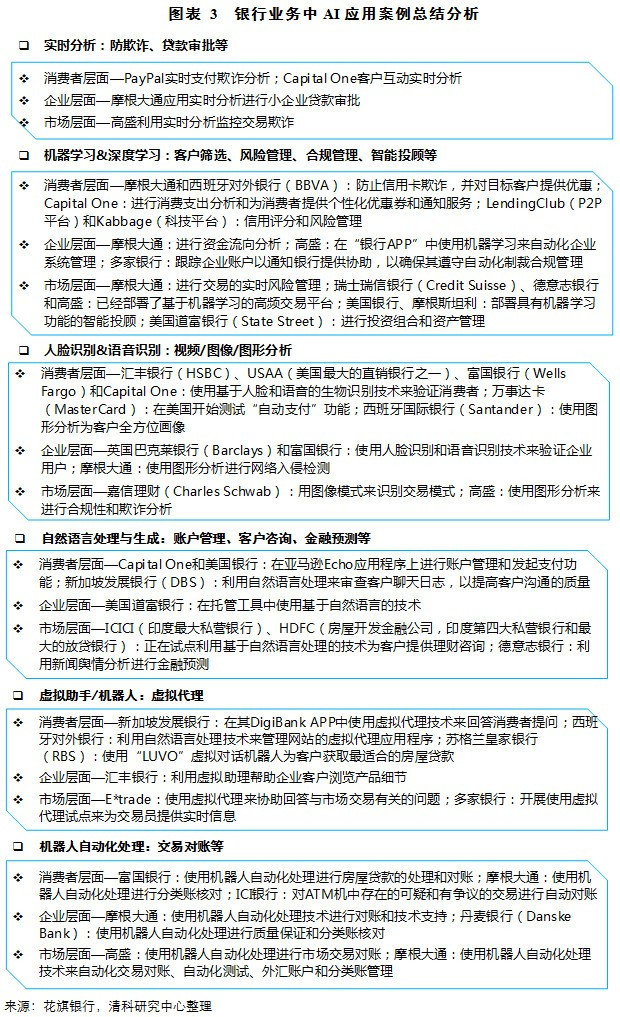

从具体业务层面看,根据2017年花旗银行对HDFC、印度工业信贷投资银行(ICICI)、美国银行(Bank of America)、嘉信理财(Charles Schwab)和JP Morgan等机构的AI技术应用案例的总结,AI在银行业务中的应用已经渗透到消费者、企业、市场整个层面,并涉及实时分析、机器学习&深度学习、人脸识别&语音识别、视频/图片/图像分析、自然语言处理&生成、虚拟助理/机器人、机器人流程自动化等诸多技术和应用。

主要应用场景及案例有:

1) 实时分析应用方面:实时分析消费者支付(PayPal、Capital One)、小企业贷款审批(摩根大通)、市场交易(高盛)等场景中的数据信息,有效防止欺诈行为发生。

2) 机器学习&深度学习应用方面:主要是消费者层面的目标客户筛选(摩根大通、西班牙对外银行)、信用评分和风险管理(LendingClub和Kabbage)等;企业层面的自动化、合规性管理(以摩根大通、高盛为代表的多家银行);市场层面的实时风险管理(摩根大通)、智能投顾(瑞士瑞信银行、德意志银行、高盛、摩根斯坦利等)、资产管理(美国道富银行)等。

3) 人脸识别&语音识别应用方面:主要是消费者层面的客户身份识别和用户画像(汇丰银行、富国银行、Capital One、西班牙国际银行)等;企业层面的企业用户验证和网络入侵检测(英国巴克莱银行、摩根大通等;市场层面的交易模式识别(嘉信理财)、合规性和欺诈分析(高盛)等。

4) 自然语言处理与生成应用方面:主要是消费者层面的账户管理(Capital One和美国银行)、沟通信息审查(新加坡发展银行);企业层面上在托管工具中的应用(美国道富银行);市场层面的理财咨询(ICICI和HDFC)、金融监测(德意志银行)等。

5) 虚拟助手/机器人应用方面:主要是消费者层面的虚拟代理程序(新加坡发展银行和西班牙对外银行)、虚拟对话机器人(苏格兰皇家银行)等;企业层面的虚拟助理(汇丰银行);市场层面与市场交易有关的虚拟代理(E*trade)等。

6) 机器人自动化处理应用方面:主要是消费者层面的房屋贷款处理和对账(富国银行)、分类账核对(摩根大通)、ATM机可疑交易自动对账(ICI银行);企业层面的对账和技术支持(摩根大通)、质量保证和分类账核对(丹麦银行);市场层面的市场交易对账(高盛),以及自动化交易对账、自动化测试、外汇账户和分类账管理(摩根大通)等。

员工结构迎来巨变,金融科技人才受关注

从国内银行和全球大行在人工智能应用方面的布局,以及人工智能相关技术在银行业务中的渗透情况来看,银行业的未来将深受人工智能和新兴金融技术应用的影响,银行业的“失业潮”似乎已不可避免,实际上这一变化早已开始,趋势也已经比较显著。

此外,据相关统计数据显示,外资银行柜员占比大约为20%~40%,营销人员占比大约为60%~80%;而中资银行的柜员占比大约为70%~80%,营销人员占比仅有20%~30%。相对于营销人员,柜台人员的工作更有可能被智能机器替代,因此未来银行柜员转岗成为营销人员的空间非常大。随着人工智能在银行业的渗透加速,伴随“失业潮”,银行员工结构将发生很大变化,一线柜面服务人员将逐步减少,而后台运营维护人员,特别是高级的IT人员将逐步增加,直接与客户接触的理财人员数量也将增加,未来,同时熟悉银行业务和人工智能的金融科技人才将更受青睐。