2018年5月8日,京东发布2018年Q1财报。“营收、净利大幅增长,创下单季盈利新高”“净利润15亿,实现八个季度盈利”这类标题开始夺人眼球。

“大幅增长”是与过去的京东比还是与阿里、苏宁比?“净利润15亿”怎么来的,不解释一下不太厚道。

“高速增长”不再是骄傲

高速增长曾是京东的骄傲。哪怕亏损几亿、几十亿,只要GMV(总交易金额)、营收保持60%以上增速,总有投资人对京东看高一线。

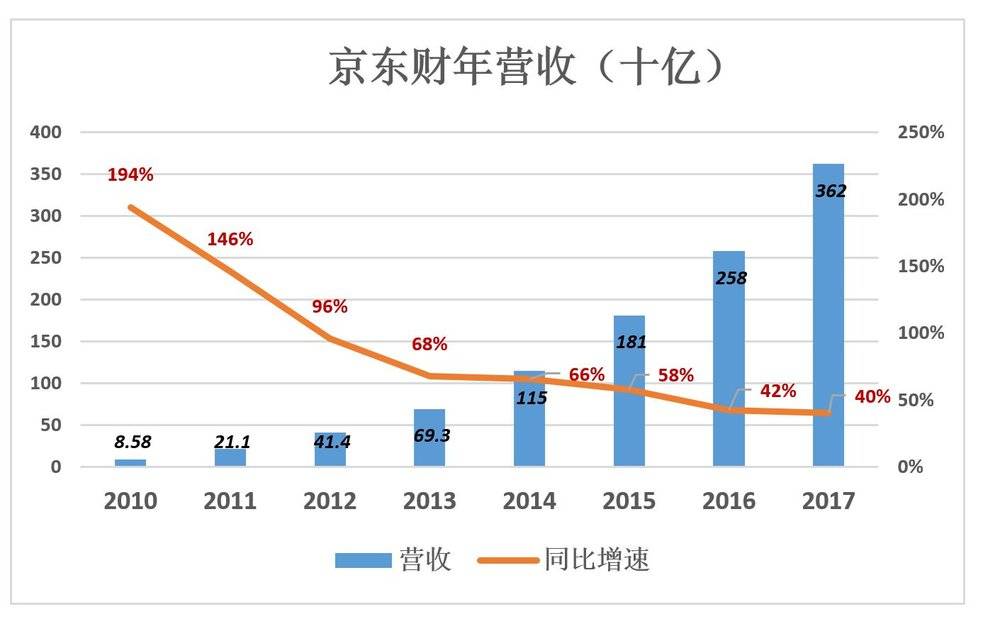

回过头来看,京东于2016年结束了高速成长,营收增速显著回落。2017财年营收3623亿,同比增长40%。

2018财年(截至2018年3月31日),阿里核心电商收入同比增长59.9%,同期(2017年4月1日~2018年3月31日)京东营收增速为37.9%,相差22个百分点。

在变现率基本保持不变的情况下,营收增速下降是GMV下降的结果。

从2017年Q2开始,京东按新口径统计GMV。通过对比,新口径GMV大约比旧口径高40%,但仍难掩增速下滑。2018年Q1,GMV同比增长30%,比营收增速低一个百分点。

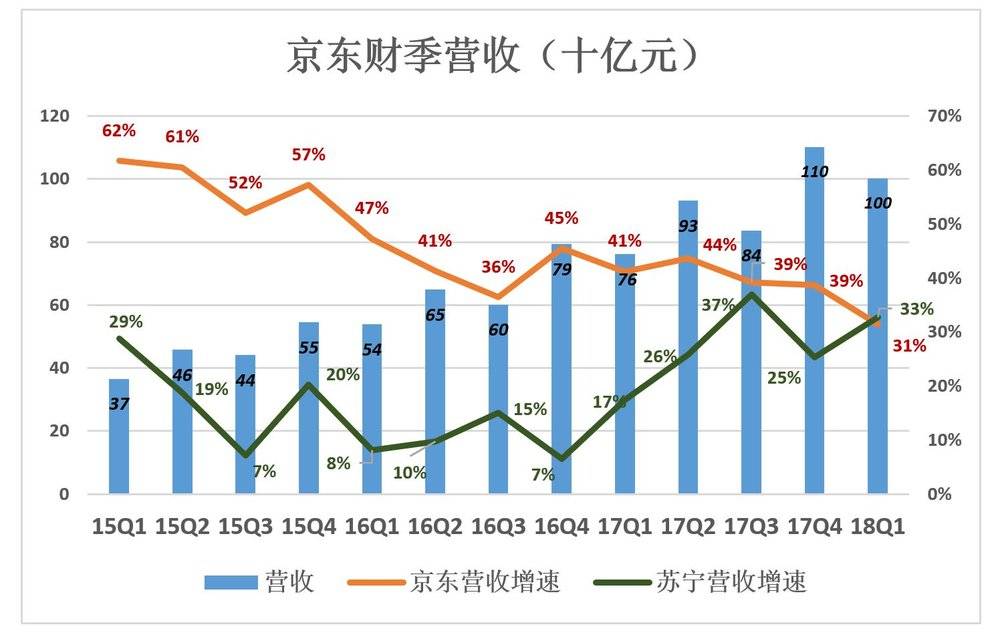

京东曾以高过一倍的增速超越苏宁,但进入2018年,京东增速已被苏宁反超。

如今资本市场最看中的不是净利润,而是营收增速。营收高速增长,即使利润率下降,仍然是资本市场的宠儿。估值随营收增速浮动,负增长则是“十恶不赦”之罪,“定斩不饶”。

目前看来,对增速的担忧是京东市值回落的主要原因。

增速为何被“碾压”和“赶超”

营收增速下滑是不幸的。通常企业对投资者的说辞有两套:一是“本公司规模已经很大,增速自然有所回落”;二是“宏观经济增长放缓,全行业不景气”。

但对京东来说,上述两个通用的理由都不成立。要说因为规模大,阿里的营收增速比京东高20几个百分点无法解释。要说行业不景气,苏宁怎么赶上来的?

京东增速被阿里碾压,被苏宁赶超有三方面的原因:

1)“收割”人口红利心有余力不足

京东营收增速回落的直观原因是活跃用户数增加放缓。截至2018年3月31日,京东年度活跃用户(过去12个月至少有一次购物行为)数为3.02亿,较2017年同期增加28%。与GMV、营收增速同在30%一线。

阿里年度活跃用户数为5.52亿,同比增长22%。京东年度活跃用户数相当于阿里的54.7%,但增速仅比阿里高6个百分点。

“人到中年,职场半坡”这句话用在京东身上也合适。“人到中年”冲劲不足、爬升的速度越来越迟缓,但职级和收入仅是心目中竞争对手的一半。

主要原因是阿里“开放平台、开放物流”模式在拓展卖家、吸引买家方面原本就有优势,而且抢先“下沉”大面积了“收割”低线城市人口红利。此外,阿里亦在海外业务占得先机,2018财年海外零售业务收入同比增长了94%。

2)品类不够丰富

京东截至2018年3月31日的年度活跃用户数较一年前增长28%,而2018年Q1营收增长了31%,比活跃用户增速略高。

同期,阿里年度活跃用户数增长22%,2018年Q1电商业务营收增长了60%,高于活跃用户增速一倍以上。

刺激用户购买欲的是商品本身。尽管京东电商平台早已不限于售卖家电,第三方卖家数量亦达17万户,但品类仍然不够丰富。

“自营”是京东的“招牌”,好比全聚德的烤鸭,东来顺的涮肉。为树立和保持“购体验好、送货快”的口碑,京东曾努力将第三方卖家的交易额控制在总交易额的50%以下。

2017年Q2开始,京东不仅改变了GMV的统计口径,还停止披露自营和第三方各自的交易金额,年底更是放话“不再严格区分自营和第三方”。

也就是说,为了让第三方卖家来丰富品类、贡献GMV和营收,京东放弃“人设”,悄然摘下“标签”。

如果京东平台第三方卖家数量增加到现在的十几倍、几十倍,管理、服务能力将面临巨大挑战。

3)苏宁“开挂”

2017年,苏宁线上、线下收入在营收中的占比分别为52%、48%。苏宁线上线下双管齐下,相当于“开了个挂”,这是增速超过京东的重要原因。

虎嗅2018年4月8日《线下门店没有被时代抛弃》肯定了线下门店的价值:

首先是线上流量已经瓜分殆尽,并且没有多大增长空间。互联网公司获得新增流量越来越难、代价越来越高,于是纷纷到线下寻找“流量入口”。

其次是线上购物的固有缺陷。例如,展示品类虽多,提供的信息却相当有限。网上相中一款6000多元的笔记本电脑,键盘手感如何、显示器看着舒服不舒服,不到线下店看看真机就下单?凡此种种,都是没法单纯靠网上体验来解决的。

最后也是最重要的是,电商发展到今天80%的消费行为仍然发生在线下。

阿里、腾讯、京东、网易等巨头线下“扫货”到了疯狂的地步。2017年京东先后与沃尔玛、永辉达成战略合作。而苏宁已有3800间门店在手,2018年还要新开5000家门店。

自营模式未上岸

提起京东,人们脑海最先出现的词汇多半会是“京东自营”、“高速增长”、“持续亏损”,这些都是京东的标签。

如果说“高速增长”是不知不觉丢掉的,“京东自营”这个标签则是有意放弃。

1) 近一半毛利润来自服务

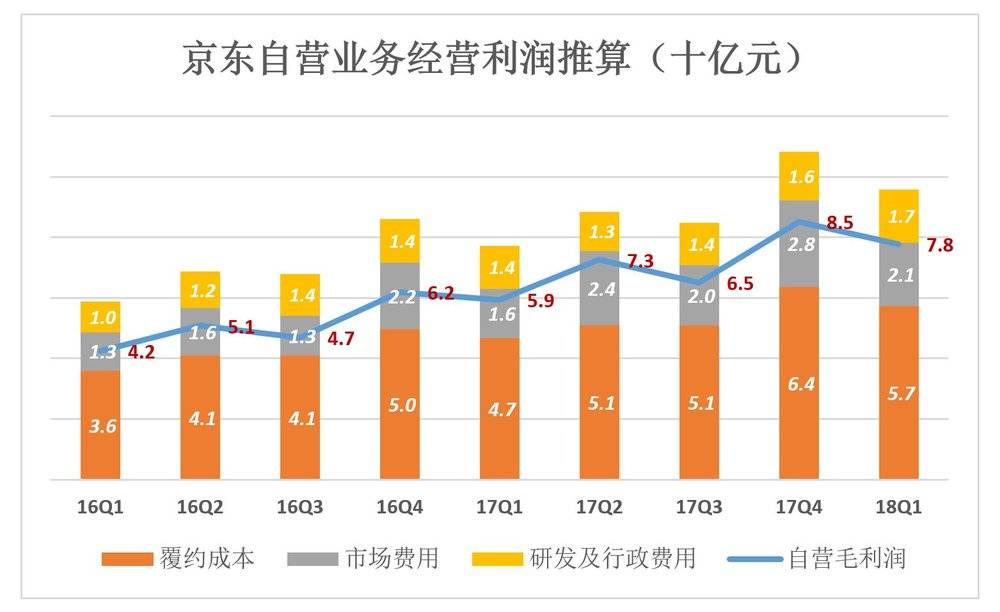

京东营收包括“商品销售”及“提供服务”两个部分。前者就是自营业务,后者主要向第三方卖家提供服务。由于京东不单独公布各项业务的营收成本,根据2014年Q2以前的数据乐观推测,自营业务毛利润率为8.5%。

服务收入占比低于10%,但从2015年下半年开始,对毛利润的贡献率达40%~50%,京东整体毛利润率被显抬高,2018年Q1毛利润率达14.1%。

京东尝到甜头,但许多消费者只识“京东自营”,难怪京东要淡化自营与第三方的界限。

2)自营模式没有“上岸”

“上岸”意即“能够稳定地获得利润”,公司也好,一个业务部门也好,上岸才不会“被淹死”。

在财务上,“稳定地获得利润”表现为较高的“运营利润率”或“息税前利润率”。

假设京东自营模式毛利润率为8.5%,再分担80%履约成本、60%市场费用、50%的研发费用、50%的行政费用。以2018年Q1为例,自营业务毛利润78亿,履约、市场、研发、行政等四项成本费用合计约为96亿。自营业务运营亏损18亿元。

即使2018年Q1毛利润率按10.5%计算,自营业务也才刚刚收支平衡。

购物体验好(最主要的是送货快)是“京东自营”的招牌,常识告诉我们没有免费的午餐,送货快是有代价的而且不随规模扩大而收敛。送1000万单每单成本10元,送1亿单大概率也在10元左右。这就是为什么京东自营规模达到每年数千亿仍然没有上岸。

可见淡化公众对京东自营的认知是无奈之举。但是尽管第三方GMV占比、营收占比已达50%一线,还是不能把自营业务拖上岸。2018年Q1,经营利润仅为443.1万元,经营利润率十万分之四!

2018年Q1财报显示,京东“持续经营业务净利润”为15.25亿,几乎全部来自对长期投资的公允价值调整,只有千分之三真正来自“持续经营的电商业务”。

After the adoption of this new accounting standard, the company will measure its long-term investments other than equity method investments at fair value with gains or losses recorded through the income statements, which could vary significantly from quarter to quarter. The impact of applying this new standard for the three months ended March 31, 2018 resulted in an increase of approximately RMB1.6 billion in Others, net.

以往京东喜欢让大家关注它的Non-GAAP净利润。此番若剔除“公允值调整”“股权激励成本”“无形资产摊销”等项目,2018年Q1的Non-GAAP净利润只有10.5亿。于是冒出一种说法——京东终于在GAAP准则下盈利了!

虽说宣传口径是“八个季度盈利”,但在投资人眼中“亏损”这个标签暂时不宜撕掉。