狂奔了一年多的亚马逊似乎也开始疲惫了。18Q3,亚马逊增速跌破30%,核心电商业务增速只有10%,甚至低于美国电商平均增速15%,创一年新低。

急迫寻找新的增长点的亚马逊或许已经把自己的未来押注在印度。

虽然尚有3个交易日,但2018年10月极有可能成为美股8年来表现最糟糕的一个月。道琼斯本月下跌1769.93点,跌幅6.69%;纳斯达克下跌879.141点,跌幅10.93%;标普500回调255.26点,幅度为8.76%。

就在一片跌跌不休中,亚马逊于10月25日公布了2018年第三季度的财报。本季度,电商巨人营收565.76亿美元,增长29.3%;净利润28.83亿美元,同比上升了1026.2%。

华尔街此前预测本季度EPS将达到3.14美元,实际为5.75美元,远超预期。但565.76亿美元的营收却低于预期的571亿美元。此外,亚马逊对4季度的业绩指引为营收665亿美元-725亿美元,远低于平均738亿美元的市场预测。亚马逊股价在周五重挫7.82%,创下2014年10月以来单日最大跌幅。9月初亚马逊市值刚突破万亿,但也至此亚马逊股价在10月累计跌幅17.98%,进入技术性熊市。

是的,在所有互联网公司当中,亚马逊是个怪物。

上市二十年来,累计盈利不超过100亿美元,而且大半还是最近两年实现的。每股价格1538.88美元,市值高达7524.64亿美元,最高时市值突破1万亿美金,位列全球市值最大的公司之一,而创始人贝佐斯也是全球首富。亚马逊当下的市值,95%来自于2020年以后的预期利润。

亚马逊的敌人有谁,线上零售业务和EBay,沃尔玛在线竞争,和中国的阿里、京东、印度的Flipkart竞争,Amazon Kindle、平板业务和苹果竞争,视频媒体业务和Netflix、Hulu竞争,搜索广告业务和Google竞争,AWS业务和微软竞争,FBA业务和UPS、Fedex等竞争。

亚马逊正在和全球所有的科技公司和传统零售公司开战,大家对亚马逊的乐观预期全部基于其过去二十年的稳定高速增长!所以任何业绩增长的风吹草动,都足以让追逐的资本紧张。

►并购全食超市推高营收基期

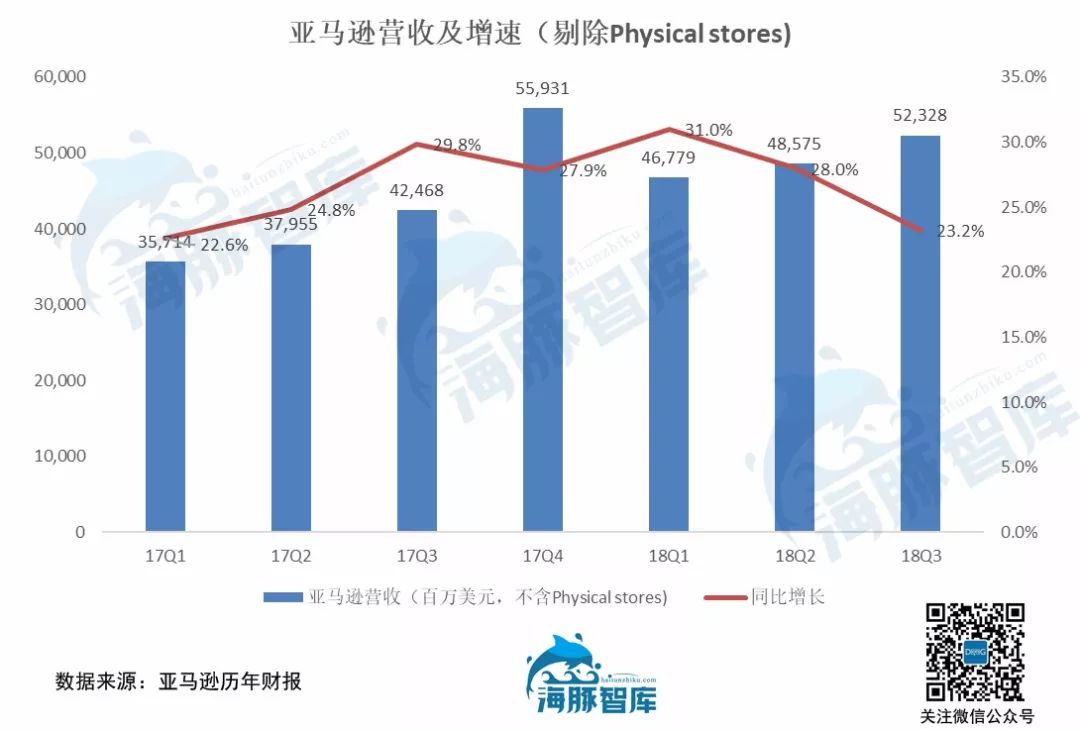

得益于营收的高速增长,亚马逊股价自2017年以来已经上涨超过100%。不过,很多人或许不清楚,过去几个季度亚马逊超过30%的营收增速主要来自于并购,尤其是去年夏天收购的全食超市。

来源:DonG整理亚马逊历年财报

上图显示,亚马逊在2017Q3之前的营收增速基本都在30%以下,而随着2017年5月和6月,亚马逊先后收购中东电商Souq.com和美国生鲜超市全食后,其2017年第三季度的营收大幅上涨至34%,并在随后的3个季度维持在40%左右。

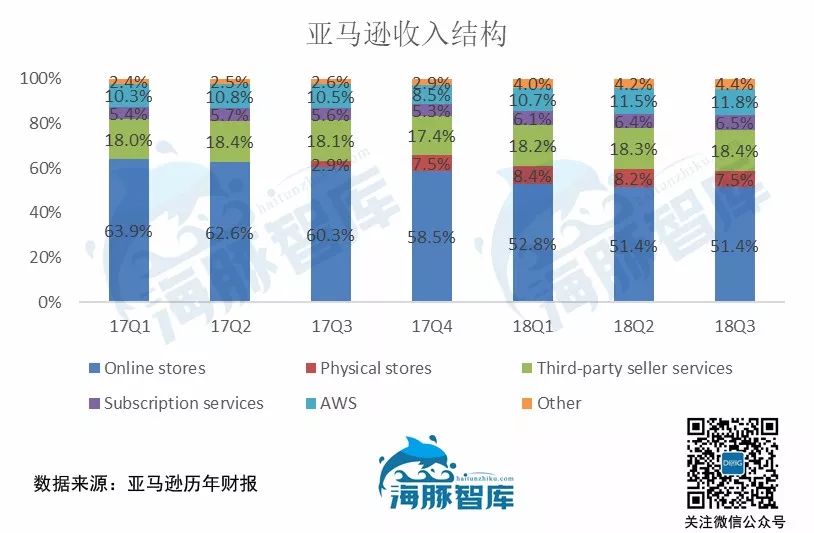

全食超市的并表对亚马逊盈利提升效果显著。去年3季度,Physical stores(实体店)在财报中首次登场,贡献了2.9%的营收(并非完整季度)。在之后的17Q4、18Q1、18Q2和18Q3中,该科目贡献的营收占比分别为7.5%、8.4%、8.2%和7.5%。

来源:DonG整理亚马逊历年财报

如果扣除这部分业务,亚马逊过去一年的增速基本都在30%以下。

来源:DonG整理亚马逊历年财报

考虑到这部分收入中仍然包含了一些并购因素(如收购Souq.com),亚马逊纯内生式的增速恐怕将更低。所以说,本季度收入增长放缓至29%其实是回归了正常水平。

►Q4业绩指引低迷,但仍有变数

财报中,亚马逊对自己4季度的业绩预期为营收665亿美元-725亿美元,增幅仅仅10%-20%,远低于外界预期的738亿美元的平均值。这成为股价下跌的另一个重要原因。

亚马逊增长跌破20%并不意外,电商业务本季度的增速只有可怜的10%,而它占整体营收的比例高达51%。营收占比8%左右的门店业务增速也大概率会低于10%(全食超市过去3年增速从未高于10%)。

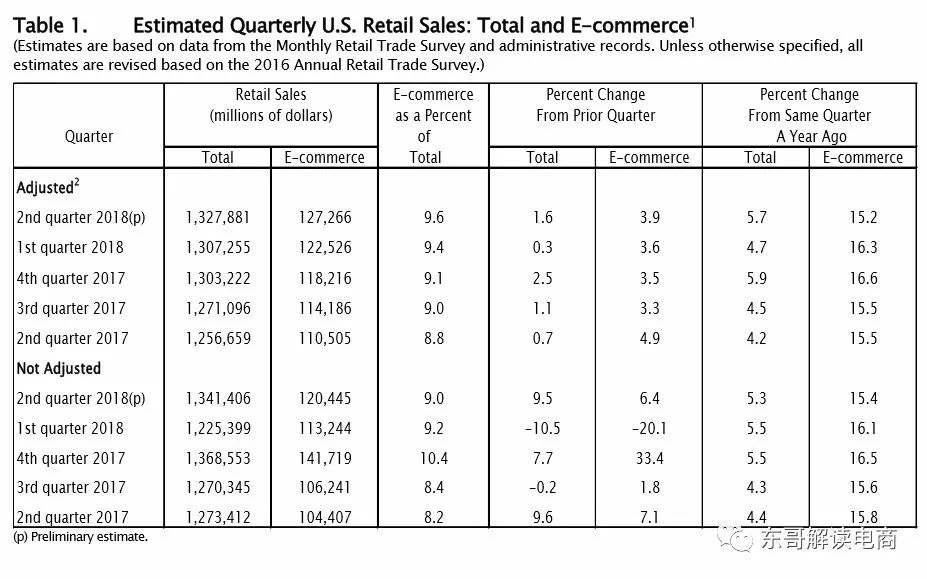

实际上,美国线上零售的整体增速早已跌破了20%,过去十年常年平均增速只有15%左右。根据美国商务部的数据,今年2季度,美国线上零售规模1272.66亿美元,同比增长15.2%,占零售整体规模的9.6%。在这样一个大环境下,即便AWS、订阅等业务维持高速增长,公司在4季度的增速也仍难免下滑。

来源:美国商务部

不过,亚马逊对自己4季度的业绩预测是基于没有额外并购、投资、业务重组的基础上。从这个角度来看,18Q4尚存变数,尤其是海外业务。

首先来看一下他们本季度国际业务的表现。18Q3,亚马逊海外营收155.5亿美元,同比增长13.4%,创下近2年新低。

来源:DonG整理亚马逊历年财报

关于海外业务增长放缓的问题,高层在电话会议中给出3点解释:

首先是来自于汇率因素。受到美元走强的影响,亚马逊在海外的收入缩水。如果以固定汇率计算,本季度国际业务的增长将达到15%,高于财报实际披露的13.4%。但另一方面,如果真的按照固定汇率结算,同样会导致亚马逊前2个季度的增速下调。一季度国际业务的增速将从财报披露的34.5%大幅下调至21%;二季度的增长则会是21%,而非财报披露的27.2%。

其次还是受到并购的影响。正如前面所谈到的,亚马逊在2017年5月收购了中东电商Souq.com,这导致海外业务的增速从2017年三季度开始有了显著提升,从前一季的16.7%大幅增长至29.3%。一年后的18Q3,并表的负面效果开始显现,由于基期过高,导致本季度增幅大幅下降。

最后一个原因来自印度。去年亚马逊在印度排灯节(Diwali)的促销有一半来自3季度,而今年所有销售额都会发生在四季度。

此外,亚马逊近两个月连续在印度有大动作。9月,亚马逊收购了印度超市连锁“More”的49%股权。进入10月后,又有传闻亚马逊试图收购另一家印度零售企业Future Retail 7%-8%的股份。2017年,More的营收达到57亿美元,Future Retail则为25亿美元。

亚马逊在2017年的营收为1779亿美元。从体量来看,并购这两家印度公司对亚马逊业绩提升非常有限。但考虑到印度市场的巨大潜力,想要“更多”的亚马逊,或许已经确定自己的“未来”在印度。

综合来看,下一季财报或将成为关键。在北美,并购全食超市对报表的影响将完全退散。我们可以看到在加入亚马逊一年后,这家线下超市的业绩究竟有多少提升。而在海外业务方面,随着排灯节促销被完全纳入四季度,土耳其站(9月上线)的发展,以及在印度的并购,国际业务增速有望在18Q4反弹。

股价的波动来自于预期的变化,当人们的预期降低时,恰恰更容易出现超预期的情况。