作者|闪电懒

编辑|Duke

来源|钛财经

当前,国内AI领域的企业不断涌现,其中商汤科技、旷视科技、云从科技、依图科技是最受关注的四家独角兽,被称为“AI四小龙”。

其中,贵为AI四小龙之一的云从科技,在历经了证监会两次问询之后,终于通过科创板上市注册申请,并将于5月18日开启IPO新股申购。

其实,在众多AI企业中,云从科技无疑是幸运的,至少它还撑到了上市融资的这一刻,但云从科技也是不幸的,在AI行业过去数年的狂奔中,云从科技积蓄了不少问题,以至于最终只能“流血上市”。

降不下来的研发费用

2015年,云从科技成立,时年34岁的周曦正式从科学家转变为创业者。6年时间内,云从科技累计融资超过30亿元;中国国新、广州产业投资基金、渤海产业投资基金等多家国有及政府基金均为其股东,是名副其实的“AI国家队”。

发展初期,云从科技便布局智慧金融领域,与四大行成立联合实验室,摸索银行智能化场景。目前,其已向400多个金融机构提供产品和技术服务。

招股书显示,2019年~2021年,云从科技营收分别为8.07亿、7.55亿和10.76亿元。由于2020年营收基数较小,2021年同比增长高达42.6%。

然而这样的营收相对于支出,只是杯水车薪。招股书显示,2019-2021年,云从科技扣除非经常损益净亏损高达7.01亿元、8.67亿元和7.53亿元,三年累计亏损高达23.21亿元。

云从科技的钱都烧到哪里去了?研发费用无疑是“罪魁祸首”。

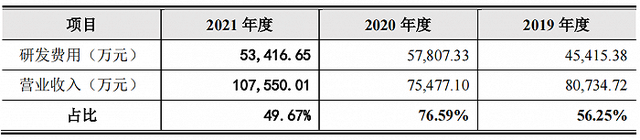

2019-2021年,云从科技的研发费用分别为4.54亿元、5.78亿元和5.34亿元,占总营收比重高达56.25%、76.59%和49.67%。这意味着每年至少过半的营收全部用于研发,再加上日常必需的销售、管理费用等,对于仍处在扩张期的云从科技而言,盈利压力可见一斑。

和巨额亏损对应的是云从科技应收账款及合同资产余额居高不下,2019-2021年对应余额分别为8.48亿元、5.23亿元、3.08亿元,尤其是在2020年受疫情影响,应收账款及合同资产余额占当年营收的近7成,2021年更是达到78.86%。

截至2021年年底,云从科技坏账准备金额已高达1.29亿元,这对一直亏损的云从科技来说可谓雪上加霜。

应收账款高企,同样使其现金流持续恶化。招股书显示,近三年现金流量净额分别为-5.1亿元,-4.6亿元和-5.5亿元,截至2021年年末账面现金流仅为8.52亿元。

内卷下的囚徒困境

在AI行业,亏损似乎是个无解的难题,云从科技作为典型的高科技算法企业,研发投入对算法精度具有关键影响,为了使自己算法的准确率及响应时间不被同行打败,相关AI企业都在不断加大研发力度,同样也造成了行业严重的内卷局面。

第一重竞争来源于“AI四小龙”之间的持续多年但尚无定论的“龙头”之争。商汤科技的上市之路虽然也不平坦,但却已于2021年12月抢先一步进驻资本市场,同期营收规模也已达到30亿元-50亿元之间,约为云从科技营收的4-5倍,营收基数拉开较大差异。

第二重竞争便是互联网大厂的提前布局。AI作为未来科技的主战场之一,早已吸引了“大佬”们的注意,阿里、腾讯、百度、华为等众多实力雄厚的互联网公司纷纷布局,极有可能会在AI行业掀起一场“革命”,在这之中百度已然走在了前列,其他公司也在奋起直追,一旦这些“巨头”站稳了脚跟,大厂管理、资金、人才方面的优势开始逐步凸显,云从科技“不高不低”的行业地位,将受到更加严重的冲击。

第三重竞争源于海康威视、大华股份等视觉硬件设备制造厂商人工智能转型的威胁。这些厂商在研发和供应链方面深度耕耘,极有可能率先完成更具差异化的人工智能商业落地。

虽然云从科技的研发总规模超出了自己的正常水平,但与国内龙头企业相比,仍显得不值一提。

如果说技术是驱动企业的发展,那么云从科技现在的状态就是,已经尽自己所能,却发现自己的投入还不及头部企业的一个零头。

前有同行的内卷竞争,后有互联网巨头和硬件厂商高资金进入,他们的加入无疑对资金紧张的云从科技带来了巨大挑战。如果云从科技不想被大厂超越或吞并,只能不断地研发,来加深自身护城河。

AI冷淡期的考验

对于云从科技而言,除了业绩扭亏的难题待解,公司面临的不确定性风险也始终没有消解。招股书显示,截至2021年12月31日,云从科技及其子公司拥有专利316项,其中发明专利133项、实用新型55项、外观设计专利128项。而商汤科技早已坐拥8123项专利及专利申请,旷视科技专利数也以464的成绩领先于云从科技。这意味着在“技术高于一切”的AI行业中,云从科技的核心算法实力已经落于下风。

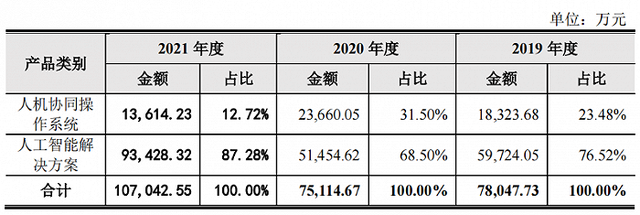

此外,毛利率水平走低,也是云从科技目前面临的又一弱点。从公司主营业务收入来看,近三年“人机协同操作系统产品”的收入占主营业务收入比例分别为23.48%、31.50%和12.72%,毛利率分别为89.30% 、75.86%和73.99%;“人工智能解决方案产品”收入占主营业务收入比例分别为76.52%、68.50%和87.28%,毛利率分别为23.43%、28.19%和31.34%。

公司主营业务收入分业务类型构成情况如下图:

整体来看,2019-2021年,云从科技主营毛利率分别为38.89%、43.21%和36.76%,近三年主营毛利率的平均水平为40%。相比于旷视科技产品的毛利率59%,依图科技产品的毛利率63%,商汤科技产品的毛利率70%,云从科技的盈利能力远不及行业平均值,毛利率水平在“AI四小龙”中排名倒数第一。

云从科技主营毛利率低的主要原因是公司占大头的产品“人工智能解决方案”毛利率相对不高,三年平均下来只有27.65%,而该产品在公司主营业务收入占比却高达77.43%,拉低了公司整体产品的毛利率。

面对巨大的行业泡沫和自身短板,云从科技仍然缺乏新的业绩增长点和持续造血能力。同时,人工智能尽管前景广阔,但前进的征途也并非一帆风顺。由于发展速度未能顺利达到资本市场期望,人工智能一度陷入行业冷淡期。

根据沙利文咨询数据统计,中国AI市场规模2016-2019年复合增速大概在61%,而2020-2024年,这一数值将下降至44%。在云从科技招股书中,公司将扭亏时间节点定在2025年,以此测算,2022-2025年,云从科技的营业收入规模需要达到16.82亿元、25.01亿元、32.27亿元和40.11亿元,而这样的复合增长率也仅有33.60%,仍然未能追上“没落后”的行业整体发展水平。

总而言之,IPO仅仅只是一个起点,云从科技能否在行业未来一轮又一轮的大浪淘沙中生存下来,还需要看接下来的“硬仗”如何来打!