继三通一达和顺丰上市后,高科技物流的代表—百世物流也开启了自己资本市场之路。无论明年今日它的股价如何,都代表着中国物流行业正加速由劳动力密集型向资本/技术密集型转型。

2016年10月27日,中通快递正式登陆纽交所。其IPO发行价为$19.50,开盘于$18.40,随后股价一路下挫15%,收盘于$16.57。中通以大跌的方式完成了自己在资本市场的首秀。此后,中通的股价再未回到IPO时的位置,截止到9月20日,中通收盘价$14.99。

十一个月后,另一家中国快递公司—百世物流也开启了自己的美股之旅。9月20日,百世物流以$10发行4500万ADS(美国存托股份),共融资4.5亿美元。开盘价$11.48,并最终以$10.52收盘,较发行价上涨5.2%。

百世物流的上市之路充满戏剧性,6月最初的招股书计划融资7.5亿美元,9月提高到10亿美元。没想到在上市的前一天,再次调整IPO规模,大幅缩水至4.5亿美元。

百世物流此次临时调整IPO价格和投资者热情不高有关,而这可能又是受到了中通快递股价跌破发行价的影响。当然,单日的涨跌并不能说明太多问题,我们真正需要关注的是中通快递的尴尬遭遇是否会在百世物流上重现。

尚未盈利,降低投资者预期

中通上市后股价表现疲软一定程度上和其遭到诉讼有关。由于质疑利润真实性,中通在美国遭遇集体诉讼。美国阿拉巴马州伯明翰退休基金认为中通快递在招股说明书中刻意将利润较低的业务剥离出去,从而令利润率水平远高于同行。

8月底,就在中通发布2季报之时,美国两家律师事务所就中通IPO时涉嫌提供虚假或误导性声明展开调查。

平心而论,中通的财务指标的确远远好于同行。以2016年年报为例,中通的净利率为19.6%,高于韵达的16%和申通的12.8%。顺丰和圆通更是只有7.3%和8.2%。如此好的净利率自然引人猜测。

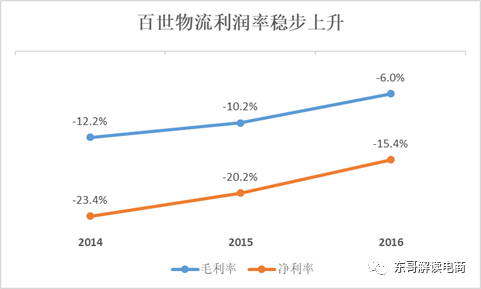

百世几乎不可能遭遇这样的黑天鹅,因为他们尚未盈利。百世物流在2014-2016年的净利润分别为-7.18亿、-10.59亿、-13.63亿,亏损金额逐年增加,但从占比来看,亏损幅度在减小。2014年,百世的毛利率和净利率分别为-12.2%和-23.4%。2016年,两项指标分别为-6%和-15.4%。

来源:百世物流招股说明书

中通遭遇诉讼的根源在于,股价在上市后表现并不强势,而招股书中披露的信息又太好了,两者形成巨大反差,令投资者找到提起诉讼的借口。而“遭到起诉”、“财报造假”等负面新闻又反过头来打压股价,形成恶性循环。

百世的业绩相对来说没有那么“好看”,投资者对其预期本来就比较低。百世物流现阶段还有很多业务处在早期布局阶段,比如快运是2012年推出的,店加则是2015年的新业务。这也更容易获得资本市场更加宽松对待,再加上IPO价格本就已经下调不少,因此他们不太可能遭遇类似的情况。

业务多元,缩小估值分歧

同一家公司在不同的资本市场受到的认可程度往往是不同的。

比如国内的一些上市公司可能会宣称自己用于建工厂的土地会升值,他们会说“就算工厂赔钱了,但地皮会增值”。国内的投资者或许会认可这一观点,但美国人根本不吃这套。在过去的100年,美国人经历了3次严重的房地产泡沫,分别在20世纪30年代、80年代和本世纪的“次贷危机”。因此在他们眼里,房地产不可能永远涨,依靠房地产增值并不具备可持续性。

中通快递面临着类似的情况。中国快递业很大程度上是电商带起来的。为了适应电商的爆发式增长,实现更大范围的覆盖,本土快递公司摸索出了一套轻资产模式—加盟制。总部(上市主体)和旗下加盟商并不存在股权关系。

总部的收入主要来自于向加盟商收取的面单费用、干线物流运费,以及一些卖给加盟商的工作服、物料等。本质上来说,这是一种社会化网络模式。

美国的快递公司并不存在“加盟制”这种东西,他们的快递行业属于标准的重资产行业。飞机、卡车、配送员均是自营的。这也难怪他们会对中通的业绩提出质疑。“中通将利润率较高的仓库运营业务纳入报表,却将利润较低的上门送件和取件业务通过‘加盟制’外包出去,这样利润率低的业务被剥离出报表,使得其在报表中体现出的利润率水平远高于同行正常水平”。

作为最早登陆美股的两家中国快递企业,中通和百世都有义务向美国投资者解释清楚这一制度到底是怎么回事。相比之下,百世面临的压力可能会更小,因为他们的业务更加多元。

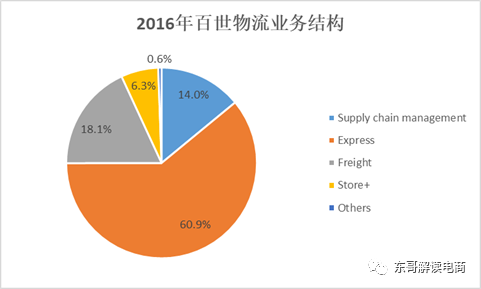

虽然百世的快递业务同样是加盟制,但是占比较低。三通一达和顺丰的快递收入占比均达到90%以上,而百世的收入则要多元化地多。2016年,快递、快运、供应链管理、百世店加的收入占比分别为60.9%、18.1%、14%和6.3%。

来源:百世物流招股说明书

而且从增速来看的话,未来快递业务的占比将继续下降。过去三年,快递、快运、供应链管理的复合增速分别为54%、52%和146%。店加作为15年的新业务营收从2015年的970万上升到16年的5.6亿,增幅5676%。

多元化的业务结构可以在一定程度上抵消美国投资者对快递业务估值的分歧,稳定上市后的股价。

阿里背书,走高科技物流路线

和三通一达一样,百世物流对阿里系电商的依赖很大。招股书显示,2016年百世快递完成22亿件包裹配送,来自淘宝和天猫的订单约占70%。考虑到7月百世遭京东封杀,未来他们对阿里的依赖必将提升。

另一方面,百世物流是和阿里巴巴关系最密切的物流公司。阿里巴巴全资子公司Alibaba Investment Limited持有百世23.4%的股份,菜鸟网络则拥有5.6%的股份。今年以来,阿里股价已经翻倍,这点或许会令投资者更加看好百世物流。

此外,百世对科研的高投入或许也会有利于其股价未来的走势。创始人周韶宁曾表示,“自2007年创立以来,百世在研发上每年投入约3亿元,过去几年总计投入十几亿元”。

从招股书来看,这个数字被夸大了,2014-2016年,百世的研发费用分别为2665万、4618万、8033万。不过,相较于同行,百世在科研的投入的确更高。以2016年为例,百世的研发费用占比达到了0.9%,仅仅低于顺丰的0.97%。明显高于圆通和韵达。

来源:公司财报/招股说明书

此外,在招股书中,百世不断强调自己的科技特征,“smart”一词出现了59次,“technology”更是出现了208次。而这两个词在中通的招股书中出现的频次仅仅为2次和53次。

从这里我们可以看出,中通和百世在招股书中侧重点的差异。中通强调自己的盈利能力,“随着快速增长,我们已经取得了卓越的盈利能力。

2015年,我们的运营利润率为25.1%,是全球主要上市物流公司中最高的之一”。百世则突出自己的科技属性。“我们正通过技术和商业模式的创新,打造领先的智慧供应链平台”。

绝大部分人都会把盈利能力和股价挂钩,所以当盈利能力强的公司股价没有明显涨幅时,人们就会开始质疑公司,甚至怀疑其信息披露的真实性,比如中通。但以美股近年的牛市风格来看,一些盈利能力不强,但想象空间巨大的科技公司股价走势反而格外强势。

代表公司当属亚马逊,其股价在今年涨了30%多,但二季度的净利率仅为0.5%。从这个角度看,百世或许更加符合美国投资者现在的胃口。

继三通一达和顺丰上市后,高科技物流的代表—百世物流也开启了自己资本市场之路。无论明年今日它的股价如何,都代表着中国物流行业正加速由劳动力密集型向资本/技术密集型转型。